OECD:s “Pillar 1" och ”Pillar 2” - nytt förslag på regeländringar

‹ Tillbaka till artiklarna

‹ Tillbaka till artiklarna

Tax matters har tidigare rapporterat om OECD/G20:s rapporter, så kallade ”blueprints” avseende Pillar 1 och Pillar 2. Den 1 juli 2021 publicerade OECD/G20 Inclusive Framework slutligen en gemensam överenskommelse mellan de cirka 130 medlemsländerna med avsikt att genomföra grundläggande förändringar i förhållande till den internationella beskattningsrätten. Dessa regler kan komma att implementeras redan 2023, även om en hel del osäkerhet kring reglerna kvarstår.

Läs även: OECD:s “Pillar 1” och “Pillar 2” - nu är rapporterna publicerade

Pillar 1

Pillar 1 syftar till att omfördela en andel av ett multinationellt företags (”MNE”) konsoliderade vinst till så kallade marknadsjurisdiktioner, dvs. jurisdiktioner där konsumenter och användare finns. Pillar 1 är endast tillämplig på MNE:s som har en global omsättning överstigande 20 miljarder euro (vilket dock i framtiden kan komma att sänkas till 10 miljarder euro) samt en vinstmarginal som (före skatt) överstiger 10 procent. Om koncernen uppfyller de nyss uppräknade kraven krävs också att omsättningen i en specifik marknadsjurisdiktion (land) uppgår till minst 1 miljon euro, alternativt 250 000 euro om landet har en BNP under 40 miljarder euro. Först då ska vinsten omfördelas till marknadsjurisdiktionen. Undantag från Pillar 1 är också tänkta att gälla för såväl sektorer som utvinner råmaterial som den finansiella sektorn.

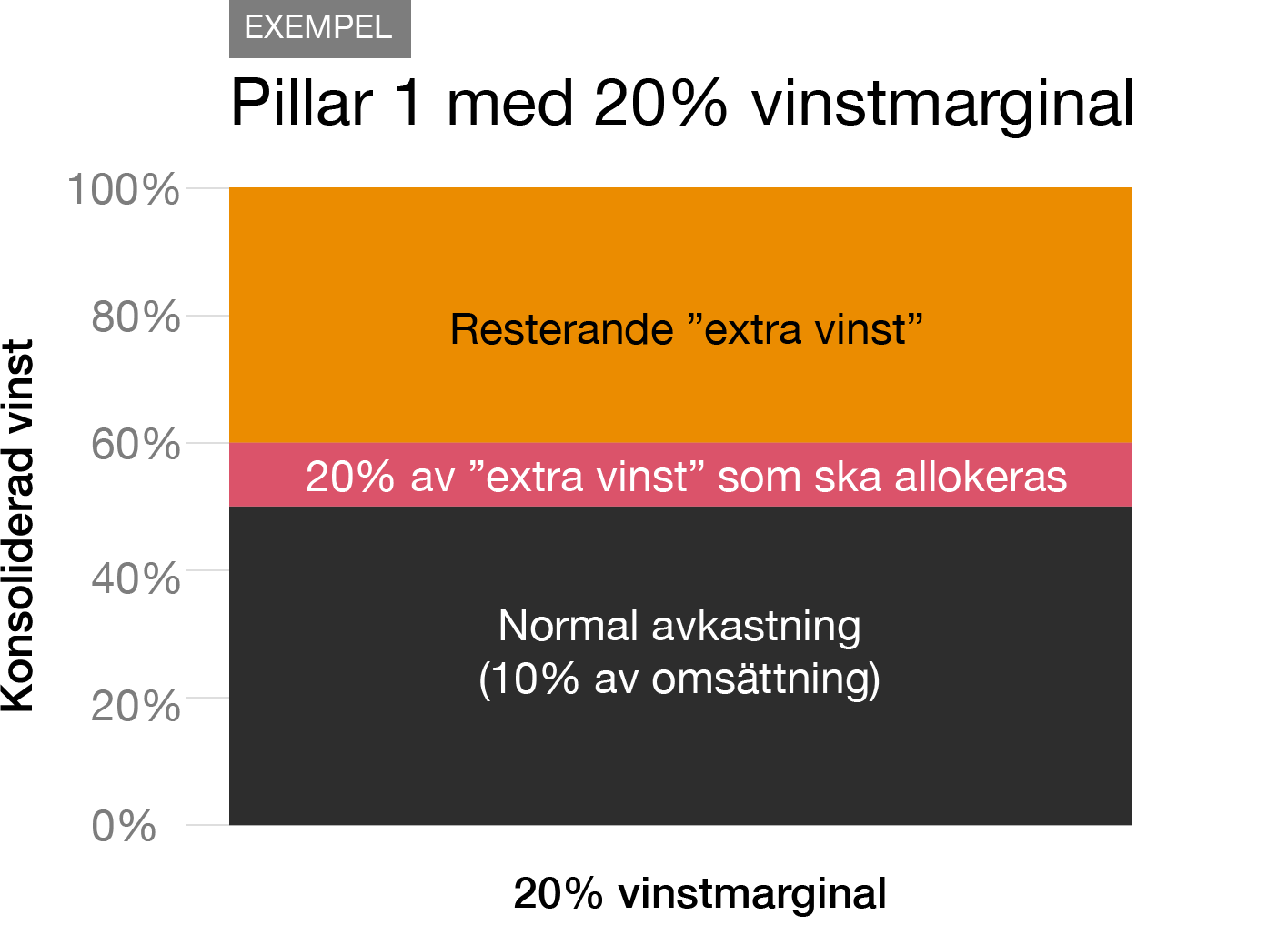

Om en MNE bedöms uppfylla samtliga krav i Pillar 1 är det tänkt att en del av vinsten ska omfördelas. Det belopp som då allokeras till marknadsjurisdiktionen, ”belopp A”, föreslås ligga omkring 20-30 procent av den del av vinsten som överstiger en ”normal avkastning” på 10 procent. I exemplet nedan innebär det att 10 procent av den konsoliderade vinsten som anses ha genererats i ett land kommer att allokeras till det land där slutkunden återfinns och beskattas där (se nedan tabell för beskrivning).

I sammanhanget bör det också noteras att vid allokering av eventuell ”extra vinst”, så kommer sådan allokering inte att ske i enlighet med vedertagna internprissättningsregler, utan kommer att genomföras utanför internprissättningens regelverk.

Pillar 2

Pillar 2 syftar till att införa ett globalt minimiskattesystem med en lägsta effektiv skattesats (”ETR”) om 15 procent och är tillämplig på MNEs med en global omsättning överstigande 750 miljoner euro. Likt Pillar 1, så är även Pillar 2 förenat med vissa undantag, exempelvis för statliga enheter, ideella organisationer samt pensions- och investeringsfonder.

Pillar 2 innefattar följande element:

1. Global anti-Base Erosion Rules (GloBE)

- Income Inclusion Rule (IIR)

En ”top-up” skatt tillämplig på moderbolag med dotterbolag som anses ha lågbeskattade intäkter (dvs intäkter som inte beskattas med en skattesats högre än 15 procent hos ett dotterbolag ska beskattas hos moderbolaget) och - Undertaxed Payment Rule (UTPR)

UTPR kan tillämpas om IIR inte haft önskad effekt, med avsikt att säkerställa att lågbeskattade bolag betalar en effektiv skattesats på minst 15 procent. Regeln innebär kortfattat att de länder som har koncerninterna transaktioner med ett bolag som beskattas med mindre än 15 procent har rätt att beskatta de vinster som uppstår i det lågbeskattade motpartslandet.

2. Subject to Tax Rule (STTR)

STTR tillämpas på koncerninterna betalningar såsom royalty- och räntebetalningar som görs till ett annat land, som tillämpar en nominell bolagsskattesats som är lägre än den lägsta STTR-nivån (mellan 7,5-9 procent). STTR tillåter således källstater att i dessa fall ta ut en extra källskatt på vissa koncerninterna betalningar. Den extra källskatt som skulle betalas begränsas till skillnaden mellan STTR-minimumsatsen och den skattesats som annars skulle gälla för betalningen.

Implementering

Det kvarstår fortfarande ett antal obesvarade frågor till följd av skattetekniska och politiska utmaningar som präglar dessa förslag. Detta avser bland annat så kallade ”safe harbour” regler i förhållande till Pillar 1 men även frågor om omfattningen av förändringarna, t.ex. vilka betalningar STTR kommer att tillämpas på i förhållande till Pillar 2. Dessa detaljer avses emellertid vara besvarade fram till oktober i år då en implementeringsplan ska ha utarbetats då reglerna är avsedda att träda i kraft tidigast under 2023.

Kommentar

Ännu är det många frågor som är obesvarade och i vilka G20-länderna måste nå konsensus för att reglerna ska kunna träda i kraft. Det återstår därför att se vad de slutliga diskussionerna kommer att utmynna i.

Bland annat så vill Bidens administration driva igenom dessa förslag, men det är oklart om administrationen kommer få det stöd som krävs från USA:s kongress för att driva det vidare. Det finns även länder inom EU som inte står bakom förslagets nuvarande skick, vilket försvårar EU:s möjligheter att få igenom ett EU direktiv som syftar till en enhetlig implementering inom EU. Därutöver behöver EU även ta ställning till redan existerande digitala skatter som medlemsländer redan har implementerat och hur dessa står sig i ljuset av Pillar 1.

När det gäller Sverige torde förändringarna inte ha en så stor effekt, åtminstone inte initialt. Den svenska bolagsskattesatsen överstiger minimiskatten om 15 procent och det är inte så många svenska koncerner som når upp till den höga omsättningströskeln. Men givet att tröskeln är avsedd att sänkas kraftigt inom 7 år, är det sannolikt en tidsfråga innan vi ser större effekter även för svenska bolag. Företag i Sverige, som är en relativt liten marknad med fokus på export kommer med ovan förslag sannolikt att behöva betala mycket mer skatt i andra länder (i de olika marknadsjurisdiktionerna) än vad utländska bolag kan komma att behöva betala i Sverige. Det återstår dock att se hur reglerna kommer att utformas när förslagen väl har godkänts för att effekten helt ska kunna bedömas.

I nuläget är bara en sak säker – många förändringar kommer att inträffa under de kommande åren och vi kommer ha anledning att återbesöka dessa förslag när ytterligare information har kommunicerats från OECD- och G20-länderna.

Raman Atroshi

010-212 91 39

+46 10 212 91 39

Lämna en kommentar