OECD publicerar modellregler för implementeringen av “Pillar 2”

‹ Tillbaka till artiklarna

‹ Tillbaka till artiklarna

Tax matters rapporterade tidigare om OECD/G20:s så kallade blueprints och gemensam överenskommelse när det gäller “Pillar 1” och “Pillar 2”. Reglerna kan komma att implementeras redan 2023. Nu har OECD publicerat modellregler för implementeringen av “Pillar 2”.

Läs även våra tidigare artiklar:

OECD:s “Pillar 1” och “Pillar 2” - nu är rapporterna publicerade

OECD:s “Pillar 1” och “Pillar 2” - nytt förslag på regeländringar

“Pillar 2” innebär ett globalt minimiskattesystem (15 procent effektiv skattesats) för multinationella företag med en global omsättning överstigande 750 miljoner euro.

Den 20 december 2021 publicerade OECD modellregler som anger vilka multinationella företag som kommer att omfattas av “Pillar 2”, hur berörda skattemyndigheter ska beräkna ett företags effektiva skattesats samt hur den eventuella “top-up”-skatten ska appliceras. Detta med avsikt att uppnå ett enhetligt system bland OECD-länderna.

Initialt var tanken att publicera även kommentarerna till de nya reglerna vid samma tidpunkt, kommentarer som var ämnade att ge exempel på hur reglerna skulle kunna implementeras samt en vidare bakgrund till deras uppkomst. OECD meddelade dock att arbetet med kommentarerna fortskrider och att en publicering av dessa skjuts upp till början av 2022.

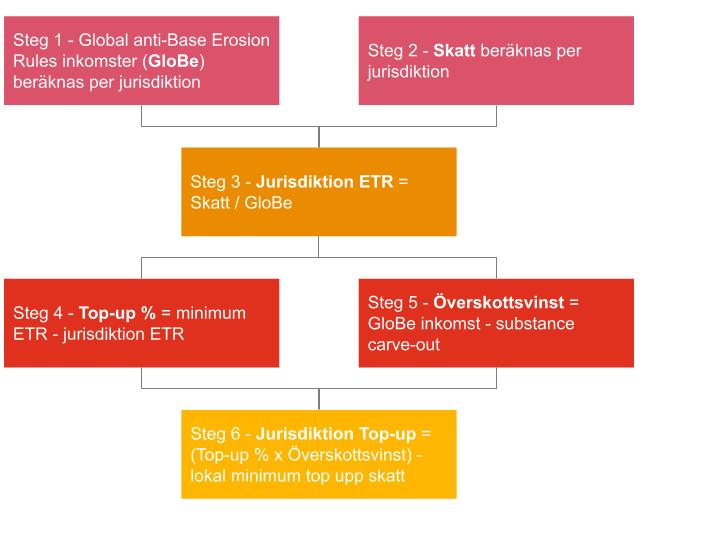

Vad gäller de nya modellreglerna så kan dessa sammanfattas med följande schematiska bild ur OECD:s rapport:

Dessutom framgår av modellreglerna fler detaljer om bland annat transaktioner, koncernbidragsregler, administration och övergångsregler.

Modellreglerna inkluderar följande:

- En definition av multinationella företag som omfattas av regelverket - reglerna förtydligar bland annat att investeringsfonder undantas.

- Sättet att beräkna den effektiva skattesatsen och “top-up”-skatten som ska läggas till på grund av implementeringen av “Pillar 2:s” minimibeskattning (se bilden ovan).

- En beskrivning av hur “top-up”-skatten ska beräknas och rapporteras, bland annat genom en standardiserad deklaration.

Kommentar

Vi har tidigare identifierat stora tillämpningsproblem för riskkapitalindustrin vid ett införande av regelverket avseende “Pillar 2”. Det är därför välkommet att se att undantagsreglerna kommer att bli bredare så att nu även exempelvis investeringsfonder undantas från regelverket.

Det återstår dock flera problem när det gäller just den praktiska implementeringen av reglerna då beräkningen av den effektiva skattesatsen tycks vara mycket komplex och vi har svårt att se hur datapunkter som behövs för beräkningen kan hämtas direkt från bolagens befintliga system.

Det ska även bli intressant att se hur modellreglerna står sig i ljuset av det EU-direktiv som väntas att publiceras de kommande dagarna och vilka ytterligare åtgärder som kan väntas från ett EU-perspektiv. Vi följer självklart utvecklingen och kommer att publicera en djupare analys längre fram.

Ta gärna kontakt med oss eller någon av våra kollegor om du vill att vi hjälper dig att inventera eventuella effekter av de publicerade reglerna.

Femke van der Zeijden och Raman Atroshi

Femke van der Zeijden och Raman Atroshi arbetar som skatterådgivare på PwC:s kontor i Stockholm. Femke fokuserar på skatterådgivning till riskkapitalbolag. Raman fokuserar på skattefrågor rörande nationell och internationell företagsbeskattning samt internprissättning.

Femke: 072-995 87 30,

femke.v.van.der.zeijden@pwc.com

Raman: 010-212 91 39,

raman.atroshi@pwc.com

Lämna en kommentar