Att implementera de nya ränteavdragsbegränsningsreglerna i ett befintligt skattesystem som sedan länge erbjuder möjlighet att utnyttja gamla underskott, lämna koncernbidrag för resultatutjämning och göra avsättning till periodiseringsfond, ställer höga krav på en tydlig turordning mellan reglernas tillämpning. I den här artikeln vill vi belysa den problematik som uppkommer på grund av att storleken på gamla underskott som får utnyttjas beräknas före ett företags avdrag för ränta.

Den 1 januari 2019 trädde nya skatteregler för företagssektorn i kraft. Vi har tidigare publicerat artiklar som rör de nya reglerna. I denna artikel vill vi särskilt belysa den problematik som uppkommer i den situation då ett företag inte får fullt avdrag för sina räntekostnader med anledning av de generella ränteavdragsbegränsningsreglerna och samtidigt redovisar ett inrullat koncernbidragsspärrat underskott.

Kort om koncernbidragsspärrade underskott

För det fall ett annat företag får det bestämmande inflytandet över ett underskottsföretag eller ifall det kommer in ett nytt företag i en koncern där det finns företag med underskott, inträder en så kallad koncernbidragsspärr. En ägarförändring kan uppkomma av olika anledningar, till exempel när ett nytt företag bildas i koncernen eller när koncernen förvärvar ett dotterbolag.

Viktigt i detta avseendet är att även i internationella koncernstrukturer, får en ägarförändring utomlands effekt på befintliga underskott i de svenska företagen. Detta gäller oavsett om ett nytt moderbolag tar över utomlands eller om ett dotterbolag förvärvas någonstans i världen.

Något förenklat innebär koncernbidragsspärren att ett företag med underskott inte kan kvitta mottagna koncernbidrag mot underskott som uppkommit före ägarförändringen. Däremot kan företaget fortfarande kvitta sina egna vinster mot de spärrade underskotten. Regeln säger nämligen att underskottsföretaget inte får dra av spärrade underskott med högre belopp än årets överskott.

Skattepliktigt resultat trots spärrade underskott

Av ovan framgår att storleken på spärrade underskott att utnyttja i det egna företaget är beroende av företagets framräknade överskott. Vid införandet av ränteavdragsbegränsningsregler som baseras på ett skattemässigt EBITDA uppstår en situation där ytterligare ett regelverk baseras på och påverkas av det skattemässiga resultatet i företaget. Detta ställer krav på tydliga turordningsregler.

Turordningen mellan att beräkna storleken på spärrade underskott att utnyttja och negativt räntenetto att dra av, kommer till uttryck i lagtexten på följande sätt:

”Koncernbidragsspärren innebär att underskottsföretaget inte får dra av underskott (…) med högre belopp än beskattningsårets överskott före avdrag för negativt räntenetto….”

Detta innebär att koncernbidragsspärren ska tillämpas före den generella ränteavdragsbegränsningsregeln, det vill säga hur stort spärrat underskott som får nyttjas av företaget ska beräknas före avdrag för ränta.

Genom den föreslagna turordningsregeln kommer ett företag, som har ett koncernbidragsspärrat underskott, inte att kunna använda detta underskott mot den delen av räntekostnaderna som behöver återläggas till beskattning. I praktiken innebär detta att ej avdragsgill ränta kommer att generera ett skattemässigt överskott trots att företaget samtidigt redovisar ett (förvisso koncernbidragsspärrat) underskott.

Kommentar

Frågan är om det kan anses rimligt att ett enskilt företag inte kan nyttja egna underskott på grund av att dessa är spärrade mot koncernbidrag från andra företag. Så som vi läser den föreslagna regeln och uttalandena i förarbetena, kommer denna effekt att uppstå oavsett om underskottsföretaget mottar några koncernbidrag eller inte. Låt oss illustrera detta med några exempel.

Exempel

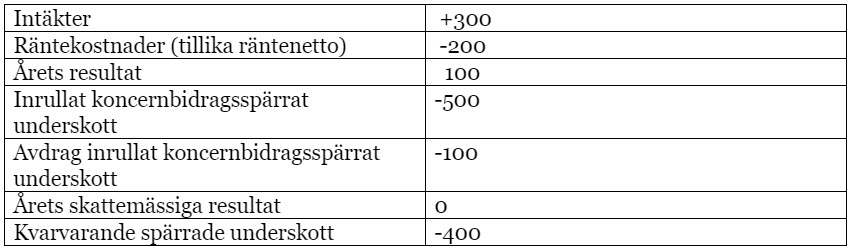

Ett företag (A) har ett redovisat resultat på 100 i vilket det ingår ränteutgifter (tillika negativt räntenetto) på 200. Bolaget gör inga skattemässiga justeringar varför det skattemässiga resultatet för året, innan nyttjande av tidigare års underskott, är 100. Bolagets negativa räntenetto är 200. A har också inrullade underskott på 500, som är koncernbidragsspärrade. A har inte tagit emot några koncernbidrag.

Notera här att koncernbidragsspärren kan ha uppkommit enbart som en följd av att koncernen förvärvat ett lagerbolag eller koncernen förvärvat ett utländskt företag.

Enligt den föreslagna turordningen ska A först tillämpa koncernbidragsspärren. Den innebär att A enbart får dra av inrullade underskott motsvarande årets överskott, det vill säga 100. Efter tillämpning av koncernbidragsspärren har A således ett resultat på 0 (=100-100). Därmed har A fortfarande 400 i underskott som inte får utnyttjas det aktuella beskattningsåret.

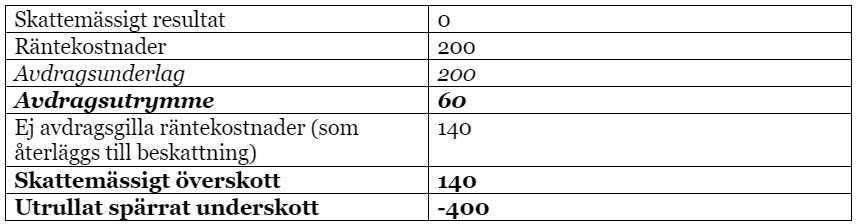

Därefter säger turordningsreglerna att A ska tillämpa den generella ränteavdragsbegränsningsregeln. A behöver därför räkna ut sitt avdragsunderlag. Utgångspunkten i denna regel är det skattemässiga resultatet (efter avdrag för inrullat underskott), det vill säga 0.

Till detta resultat ska man addera ränteutgifter, värdeminskningsavdrag och avsättning till periodiseringsfond. Därefter ska man dra bort ränteinkomster, överskott från handelsbolag och återförda avdrag för avsättning till periodiseringsfond. För A:s del blir avdragsunderlaget 200. Den generella ränteavdragsbegränsningsregeln säger att A får dra av negativt räntenetto med högst 30 procent av sitt avdragsunderlag, det vill säga 60 i vårt exempel. A:s negativa räntenetto är dock 200, varför 140 (=200-60) måste återläggas till det skattemässiga resultatet.

Här uppstår den effekt som kan vara svår att förstå, beaktat syftet med koncernbidragsspärren.

Som framgår ovan är A:s skattemässiga resultat 0, efter tillämpning av koncernbidragsspärren. Detta ska nu ökas med ej avdragsgill ränta om 140, vilket ger ett slutligt skattepliktigt resultat om 140. Samtidigt kommer A också att rulla ut ett (spärrat) underskott om 400.

Det innebär alltså, sammanfattningsvis, att A hamnar i skatteposition, trots att företaget har inrullade (spärrade) underskott och trots att A inte mottagit något koncernbidrag (varken från spärrade eller ospärrade företag).

Konsekvenserna ovan diskuteras bara delvis i förarbeten och det är oklart om lagstiftaren förstått fulla vidden av den turordning som slutligen valdes. Klart är dock att ovan gjorda tolkning av de nya reglerna kommer att få stora konsekvenser för företag med negativa räntenetton och koncernbidragsspärrade underskott. För internationella koncerner där ägarförändringar inträffar mer frekvent, kommer det även vara mycket svårt att säkerställa reglernas efterlevnad. Att det ska vara så svårt att räkna fram hur mycket avdrag för räntekostnader som ett företag får, rimmar inte med Skatteverkets tes om att det ska vara lätt att göra rätt.

.png)