Finansinspektionen har presenterat antaganden om räntefot och avkastningsskatt för beräkning av pensionsskuld för 2018. Diskonteringsräntan har sänkts något, medan avdrag för avkastningsskatt är konstant från föregående år. Detta innebär ytterligare en liten belastning för företag som tryggar icke värdesäkrade pensionsåtaganden genom redovisning i balansräkningen eller överföring till pensionsstiftelse.

Finansinspektionen har presenterat antaganden om räntefot och avkastningsskatt för beräkning av pensionsskuld för 2018. Diskonteringsräntan har sänkts något, medan avdrag för avkastningsskatt är konstant från föregående år. Detta innebär ytterligare en liten belastning för företag som tryggar icke värdesäkrade pensionsåtaganden genom redovisning i balansräkningen eller överföring till pensionsstiftelse.

Enligt Finansinspektionens (FI) föreskrifter om försäkringstekniska grunder, de så kallade tryggandegrunderna (FFFS 2007:24), ska FI varje år publicera antaganden om räntefot och avdrag för avkastningsskatt.

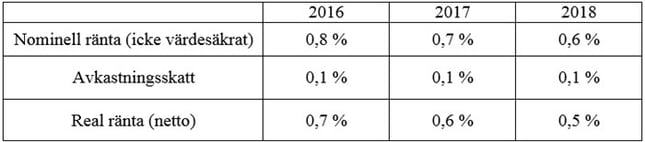

För år 2018 är det nominella ränteantagandet 0,6 procent för icke värdesäkrade åtaganden jämfört med 0,7 procent för 2017 (0,8 procent för 2016). Avkastningsskatten lämnas konstant vid 0,1 procent likt 2016 och 2017. Detta resulterar i att diskonteringsfaktorn netto blir 0,5 procent, 0,1 procentenheter lägre än 2017 (0,2 procent lägre än 2016).

De nya antagandena ska tillämpas för räkenskapsår som avslutas efter den 1 januari 2018. De får dock tillämpas även för räkenskapsår som slutar senast den 31 december 2017.

FI:s antaganden om ränta för icke värdesäkrade åtaganden och avdrag för avkastningsskatt för 2016-2018.

Enligt FI dominerar nominell värdering av pensionsåtaganden inom det privata näringslivet, med undantag för pensionsutfästelser som värderas enligt allmän pensionsplan. Vid värdering av pensionsskulden enligt försäkringstekniska grunder är ränteantagandet den parameter som har störst påverkan på skuldens storlek.

PwC uppskattar att de ändrade grunderna kommer att leda till att pensionsförpliktelser med en vanligt förekommande duration om mellan 17-22 år kommer att öka med cirka 2 procent.

Ökningen leder också till en något högre kostnad för särskild löneskatt eftersom skuldökningen medför ett högre underlag för särskild löneskatt. För bolag som väljer att tillämpa antagandena vid värdering av pensionsskuld inför årsbokslutet 31 december 2017 kommer effekten av de ändrade antagandena och ökningen i underlaget för särskild löneskatt redan 2017. Bolag som väljer att tillämpa antagandena först nästa år skjuter effekten ett år framåt.

Lämna en kommentar