Dags att planera lönen

‹ Tillbaka till artiklarna

‹ Tillbaka till artiklarna

Nu har vi kommit en bit in på det nya året. Det är hög tid att fundera över om lönen ska anpassas till 2015 års beloppsgränser. För ägare till fåmansföretag är det viktigt att ta ut rätt lön om man vill ha möjlighet att påverka sitt gränsbelopp. För anställda i allmänhet kan det finnas anledning att växla lön mot till exempel en extra pensionsavsättning, om man når brytpunkten för statlig skatt.

Efter den slutliga budgeten i december utkristalliserade sig beloppsgränserna som gäller för inkomstår 2015. Den som vill planera sitt löneuttag har flera gränser att förhålla sig till.

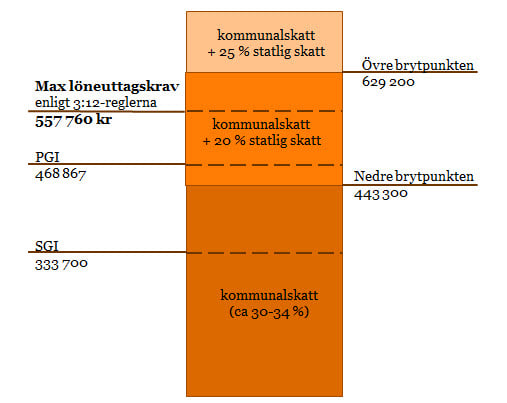

På alla löneinkomster så betalar den anställde kommunalskatt på mellan ca 30-34 procent, beroende på bosättningskommun. På lön som överstiger 443 300 kronor – den så kallade nedre brytpunkten - utgår dessutom 20 procent statlig skatt. Om den anställde har en högre lön än 629 200 kronor – den så kallade övre brytpunkten – så betalar hen ytterligare fem procent i statlig skatt på den del av lönen som överstiger denna gräns, det vill säga sammanlagt 25 procent statlig skatt.

Det innebär att du inkomståret 2015 kan ha en inkomst på 443 300 kronor respektive 629 200 kronor (den så kallade brytpunkten) utan att betala statlig inkomstskatt respektive förhöjd statlig inkomstskatt. Detta beror på grundavdraget.

Den som fyllt 65 år vid ingången av år 2015 (födda 1949 eller tidigare) kan ha en inkomst på 469 600 kronor respektive 648 000 kronor utan att betala statlig inkomstskatt respektive förhöjd statlig inkomstskatt. Det beror på att pensionärer som fyllt 65 år vid inkomstårets ingång har ett högre grundavdrag.

Den högsta pensionsgrundande inkomsten (PGI) är 468 867 kronor. Lön utöver detta generar ingen allmän pension. Gränsen för den sjukpenninggrundande inkomsten (SGI) är 333 700 kronor.

Löneuttagskravet enligt 3:12-reglerna

För ägare till fåmansaktiebolag finns ytterligare en viktig gräns att förhålla sig till. De så kallade 3:12-reglerna innebär en möjlighet att erhålla utdelning/kapitalvinst avseende aktierna i bolaget med 20 procent effektiv skatt, upp till ett gränsbelopp.

Under vissa förutsättningar har ägare möjlighet att tillgodoräkna sig hälften av de kontanta bruttolöner som bolaget eller dotterbolag betalat ut under året vid beräkning av gränsbeloppet. Men det krävs att ägaren själv (eller närstående) själv tar ut en viss lön under året.

Löneuttagskravet för ägaren uppgår till 348 600 kronor + 5 procent av de totala lönerna i bolaget. Men det finns en maxgräns. Oavsett hur stora löner bolaget har behöver ägaren aldrig ta ut mer lön än 557 760 kronor år 2015 för att få tillgodoräkna sig löneunderlaget vid beräkning av gränsbeloppet.

Olika inkomstslägen och dess betydelse på skatteplaneringen i FÅAB, inkomstår 2015

Skriven av: Mirja Hjelmberg, tidigare anställd på PwC

Annika Svanfeldt

Annika Svanfeldt jobbar på PwC:s kontor i Stockholm som skatterådgivare för entreprenörer och deras bolag.

Kontakt: 010-212 48 04,

annika.svanfeldt@pwc.com

Lämna en kommentar