Investeringssparkonto - ett skatteeffektivt alternativ till privat pensionssparande?

‹ Tillbaka till artiklarna

‹ Tillbaka till artiklarna

Regeringen föreslår i budgetpropositionen att det fasta avdraget för privat pensionssparande sänks till från 12 000 kronor per år till 1 800 kronor för 2015 och aviserar att det helt slopas den 1 januari 2016. Det är därför läge att fundera över olika alternativ för långsiktigt sparande. Från skattesynpunkt är investeringssparkonto intressant.

Regeringen föreslår i budgetpropositionen att det fasta avdraget för privat pensionssparande sänks till från 12 000 kronor per år till 1 800 kronor för 2015 och aviserar att det helt slopas den 1 januari 2016. Det är därför läge att fundera över olika alternativ för långsiktigt sparande. Från skattesynpunkt är investeringssparkonto intressant.

Den som sparar i privat pensionsförsäkring eller på pensionssparkonto bör se till att justera sitt sparande så att man inte betalar in mer än vad som är avdragsgillt. Alla utbetalningar inkomstbeskattas nämligen, även om inbetalningar gjorts utan avdragsrätt. Samtidigt kan det vara lämpligt att fundera över vilka alternativ som finns. Från skattesynpunkt kan ett investeringssparkonto (ISK) vara intressant, särskilt vid dagens låga ränta.

Genom ett ISK kan man spara i enskilda värdepapper, fonder eller vanligt bankkonto. Insättningar på ISK är inte avdragsgilla och uttag beskattas inte. Löpande avkastning som ränta och utdelning beskattas inte. Vinst vid försäljning av tillgångar på kontot beskattas inte heller och avdrag medges inte för förluster.

I stället sker en schablonbeskattning av marknadsvärdet av tillgångarna på kontot. Beräkningarna är något komplicerade men görs av den bank som håller kontot och är alltså inget man själv behöver bekymra sig om. I korthet går det till så att ett kapitalunderlag räknas fram. Kapitalunderlaget multiplicerat med statslåneräntan i slutet av november kalenderåret före inkomståret ger en schablonintäkt. Denna beskattas tillsammans med övriga kapitalinkomster med 30 procent. Om statslåneräntan är en procent blir skatten alltså 0,3 procent (=30% x 1%) av värdet på tillgångarna på kontot.

Ett enkelt exempel får illustrera skattekostnaden vid en direktinvestering i börsaktier jämfört med samma investering via ISK. Du investerar 100 000 kronor i början av året. Du får aktieutdelning med 2 000 kronor i april. Du säljer aktierna i slutet av året då den ursprungliga investeringen gått upp med tio procent till 110 000 kronor. Du gör alltså en vinst på 10 000 kronor. För ISK blir kapitalunderlaget beräknat enligt konstens alla regler 105 500 kronor.

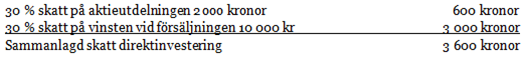

Skatten vid en direktinvestering blir följande.

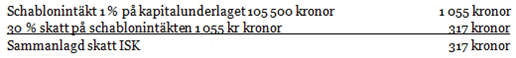

Skatten på ISK blir följande, vid en antagen statslåneränta på 1 %.

Från skattesynpunkt ser ISK mycket fördelaktigt ut. Man bör dock tänka på att om placeringen skulle ge förlust är den inte avdragsgill på ISK. För placeringar med låg avkastning, till exempel räntefonder eller vanligt banksparande, kan en direktinvestering vara att föredra. Tillgångarna på ISK beskattas ju alltid, oavsett den faktiska avkastningen.

Det bör noteras att riksdagen beslutar om den föreslagna sänkningen av det fasta avdraget för pensionssparande först i december 2014. Avdragsrätten för den som helt saknar pensionsrätt i anställning påverkas inte av förslaget. Det har funnits indikationer på att skatten på ISK kan komma att höjas. I skrivande stund finns dock inget konkret förslag om detta. Skulle reglerna ändras är det inget som hindrar att tillgångarna på ISK säljs och kontot avvecklas.

Skriven av: Kristian Gustavson, tidigare anställd på PwC.

Johanna Glimmerbeck och Hanna Ekelund

Johanna Glimmerbeck och Hanna Ekelund arbetar på PwC:s kontor i Örebro respektive Stockholm med individbeskattning och frågor i internationell kontext och är särskilt specialiserade kring arbetsgivarfrågor vid gränsöverskridande personal.

Johanna: 072-353 02 92,

johanna.glimmerbeck@pwc.com

Hanna: 070-929 44 45,

hanna.ekelund@pwc.com

Lämna en kommentar