Brexit - särskilt om koncernbidrag

‹ Tillbaka till artiklarna

‹ Tillbaka till artiklarna

För internationella koncerner, med både brittiska bolag och svenska aktiebolag i strukturen, kan brexit innebära förändringar vad gäller möjligheten att utväxla koncernbidrag mellan de svenska aktiebolagen. För att rädda koncernbidragsrätten kan bolag behöva vidta åtgärder redan innan årsskiftet.

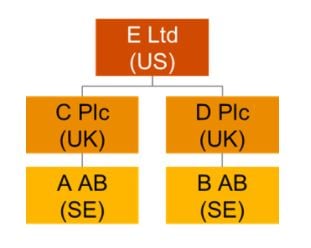

Den 31 januari 2020 lämnade Storbritannien EU. Ett övergångsavtal har ingåtts mellan EU och Storbritannien och gäller till och med den 31 december 2020. Brexit får konsekvenser för ett stort antal bolag och individer på flera olika sätt. Låt oss illustrera den problematik som kan uppkomma. Det här exemplet gäller en koncern med ett amerikanskt moderbolag som äger två dotterbolag i Storbritannien, som i sin tur äger varsitt svenskt aktiebolag (se bild 1). Koncernen har kalenderår som räkenskapsår.

Bild 1: Strukturbild

Kort om koncernbidrag

Svenska aktiebolag i samma helägda koncern kan, som utgångspunkt, utväxla koncernbidrag mellan varandra. Koncernbidraget är avdragsgillt för lämnande bolag och skattepliktigt för mottagaren. Det finns flera kriterier som behöver uppfyllas.

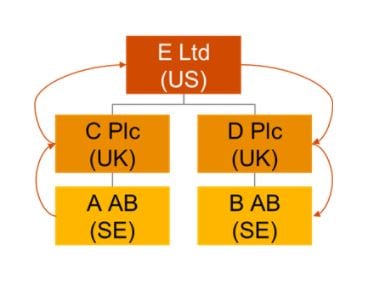

För att lämna koncernbidrag mellan exempelvis ett dotterdotterbolag och ett annat dotterdotterbolag krävs att kriterierna är uppfyllda i alla led upp i koncernstrukturen från givaren och i alla led ner i koncernstrukturen till mottagaren. Koncernbidrag ska alltså teoretiskt kunna slussas från det ena svenska bolaget, genom alla ovanliggande bolag och till det andra svenska bolaget. För illustration, se bild 2.

Bild 2: Illustration över hur koncernbidrag teoretiskt slussas från ett svenskt bolag till ett annat.

Det går att utväxla koncernbidrag mellan svenska aktiebolag även då koncernstrukturen innehåller mellanliggande utländska bolag, förutsatt att de är hemmahörande inom EES och att övriga förutsättningar är uppfyllda. Enligt rättspraxis från Högsta förvaltningsdomstolen går det även med mellanliggande utländska bolag utanför EES om bolaget är hemmahörande i ett land som Sverige har ingått ett dubbelbeskattningsavtal med och avtalet ifråga innehåller en så kallad icke-diskrimineringsklausul. Det är däremot, enligt rättspraxis, inte möjligt att tillämpa två olika dubbelbeskattningsavtal samtidigt i den situationen. Med andra ord kan kedjan av bolag som utgångspunkt inte innehålla flera bolag hemmahörande i mer än en stat utanför EES om två svenska aktiebolag i den här typen av koncernstrukturer ska kunna utväxla koncernbidrag med varandra.

Vår exempel-koncern före och efter brexit

Före brexit finns endast ett bolag hemmahörande utanför EES, det amerikanska moderbolaget. Förutsatt att alla övriga kriterier också är uppfyllda, bör det då vara möjligt att utväxla koncernbidrag mellan A AB och B AB.

Efter brexit är det brittiska bolaget inte längre hemmahörande i ett EES-land. Koncernen har då två utländska bolag, det brittiska och det amerikanska, i två olika länder utanför EES. Det går då inte att slussa koncernbidrag genom alla led - kedjan är bruten. I exemplet kan alltså inte längre koncernbidrag utväxlas mellan de två svenska bolagen efter brexit.

Ett tänkbart åtgärdsförslag

För att inte förlora koncernbidragsrätten i ett sådant scenario kan det övervägas att strukturera om bolagen i koncernen. En tänkbar lösning är att A AB överlåts till D Plc. På så sätt blir A AB och B AB systerbolag istället för "kusiner" och det finns återigen endast ett utländskt bolag utanför EES. Förutsatt att övriga kriterier är uppfyllda kan de två svenska bolagen utväxla koncernbidrag med varandra igen.

En sådan omstrukturering bör ske under 2020 för att med säkerhet rädda koncernbidragsrätten för 2021. Notera att det gäller bolag med kalenderår som räkenskapsår.

Avslutande kommentarer

Reglerna är komplexa och varje enskilt fall måste bedömas för sig. Vid en intern andelsöverlåtelse finns också andra frågor som bör beaktas. 2021 närmar sig och för de som vill vidta åtgärder under 2020 återstår inte mycket tid.

Koncernbidragsrätt är inte bara viktig för möjligheten att resultatutjämna mellan koncernbolag utan har betydelse för flera andra skatteregler. Till exempel kan det påverka möjligheten att genomföra så kallade underprisöverlåtelser och krävs också för att kvitta räntenetton mellan koncernbolag enligt de nya ränteavdragsreglerna. Att förlora koncernbidragsrätten kan med andra ord få konsekvenser på flera plan.

Jenny Eklund

Jenny Eklund arbetar med nationell och internationell företagsbeskattning på PwC:s kontor i Göteborg.

Kontakta: 010-213 14 53,

jenny.eklund@pwc.com

Lämna en kommentar